美元周预测:DXY抹去周涨幅,非农工资待定

本周美元指数(DXY)在绿色货币的推动下重新上涨,早些时候回到105.00点以上,尽管在周末缺乏后续动力,使得指数依旧在负值区间徘徊,并且抵消了上周的积极表现。

美元的周涨跌曲折不断,本周前半段跌至104.00附近,随后反弹明显,最后又回归熊市趋势,即使重新收复了105.00的阻力位。

尽管下三个会议期间联邦储备委员会(Fed)加息的可能性较小,但依然存在加息的可能性,受到鹰派联邦储备系统的言论,粘稠的通货膨胀率,以及劳动市场的紧张无所不在的推动。再次修订的第一季度GDP数据显示美国的经济活动有些许放缓,但这已在预期之中。

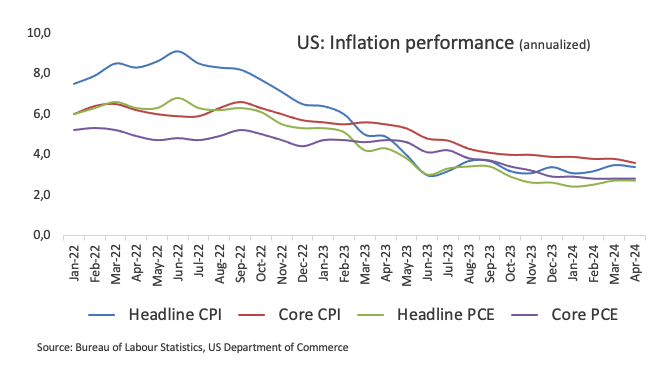

回到通胀问题,值得注意的是,在过去的12个月里,个人消费支出(PCE)价格指数与4月预测相符,增长了2.7%,核心PCE同比增长2.8%。

CME集团的FedWatch工具现在预测九月份降息的概率大约是50%,受到FOMC记录的鹰派倾向和联邦储备对紧缩更久的故事的影响。此外,9月18日的会议预计降息大约15个基点,相较12月的35个基点。

在未来几个月,美元强劲的前景受到了联邦政策制定者一直保持的审慎态度的支持:明尼阿波利斯联邦储备银行总裁Neel Kashkari建议,在考虑降息之前,联邦储备系统应等到通胀明显提高。他甚至建议如果通胀不进一步下降,就应该升息。此外,纽约联邦储备银行总裁John Williams表示,目前没有立即降息的需要,他表示联储有灵活性去收集更多数据,然后再做政策改变。芝加哥联邦储备银行总裁Austan Goolsbee表示,如果通胀率进一步改善,可能会导致失业率上升,而达拉斯的联邦储备银行总裁Lorie Logan认为,通胀正朝着达到联邦储备系统2%的目标稳步推进。

美元本周的表现与美国各期限收益率的区间震荡主题一致,受到变化的宏观经济环境的推动,对9月会议降息的预期减小。然而,收益率仍然在月度范围的上端表现活跃。

如果从更广泛的趋势中看,欧洲央行(ECB)预计将在下周削减利率,尽管对后续利率削减的不确定性依然较高。英国央行(BoE)可能会在最后一个季度降低利率,而美联储和澳洲联储(RBA)预计将在今年年底开始放宽政策。

即将到来的关键事件

下周,将首先关注5月份的非农工资报告的发布,其后是ADP报告,以及ISM制造业和服务业PMI。

美元指数(DXY)在104.00和105.00之间稍微整固一下。如果指数突破105.74的周高(5月9日),那么它可能会试图向2024年的峰值106.51(4月16日)挺进。一旦突破这个级别,可能会触及11月份的最高点107.11(11月1日)和2023年的顶点107.34(10月3日)。相反,重新出现的抛售压力可能会使DXY回到五月份的低点104.08(5月16日)。进一步的下跌可能会使指数测试103.88的周低(4月9日)和102.35的3月底部(3月8日)。如果出现更深的回调,可能会测试到12月份的底部100.61(12月28日),以及心理阻力位100.00,和2023年的低点99.57(7月14日)。

从更广泛的角度看,只要DXY能保持在200日均线104.42之上,整体的看涨倾向预计将持续。