通货膨胀周:关注德国的数字,欧元区和美国的PCE

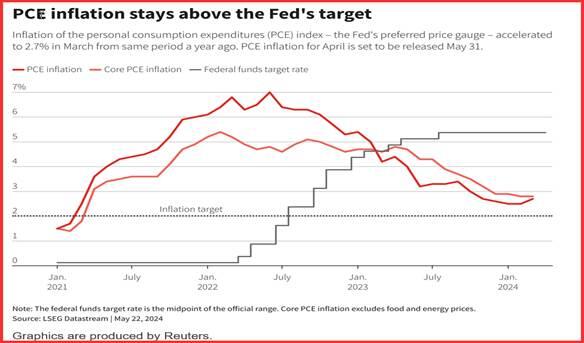

这是通货膨胀周。明天我们将得到德国的数字,周五,将公布欧元区和美国的PCE数据。

对于欧元区,预期核心数值将保持在2.7%(总头条将从2.4%上升至2.5%),预计欧洲央行(ECB)将在六月份进行降息。这被称为“鹰派降息”,这是一个本质上自相矛盾的术语。

在美国,上周的预先购买经理指数(PMI)扭转了悲观的预期,核心PCE现在预计将从0.3%降至0.2%,或从上次的2.8%下降至2.7%。预计消费价格指数(CPI)总头条将保持在2.7%的年率。克利夫兰联邦储备银行的即时预测也同意,预计总头条和核心数值将保持在2.7%。这很难达到人们希望看到的消费紧缩的程度,或者足以让美元贬值的程度。

在美国假期前的星期五,美元上行修正突然结束,这主要是由于耐用品和密歇根大学的调查都指出经济正在放缓,因此有消费紧缩,而联邦储备委员会被认为可能会回归降息的心态。

这是无稽之谈。联储不会以PMI、耐用品或者调查来做出政策决策。它们只是整体决策的一个小部分,决策主要是以通货膨胀和就业为基础。不是通货膨胀和就业的趋势,而是实际的数据。交易者当然可以过度推断,误把一件事当成另一件事,但是这种突然的转变让他们看起来比平时还要愚蠢。指出这是由于短线交易的急速涌入并无帮助——这仍然是一种恐慌形态。

去年12月,当联储暗示利率可能开始下降时,这些评论的确是基于看起来正在形成的消费紧缩趋势。但它被证明是一个错误,不仅因为市场过于激进,开始预测今年将有六次降息,而且因为第一季度的所有三个月都显示出消费紧缩趋势的停滞。

停滞并不等同于重大的反转。但市场再次决定,如果联邦公开市场委员会成员可能会考虑加息,他们也应该这样做(至少持续一周或者更长)。联邦和市场都没能理解,追随趋势并不意味着线性变化。他们也没有理解到,奇怪的因素和副作用可能会影响趋势。

这其中的一个重要实例就是人口和疫情的影响,这深深地影响了劳动市场,特别是在美国。他们还影响了房地产市场,因为许多婴儿潮时期的人不愿意以高昂的价格出售他们的房子,因为退休生活所需的房子太昂贵,带有7%的贷款,而且建筑质量不高。然后还有那些购置了第二套房屋的中上阶层业主,他们大幅度地减少了房源。

在美国,疫情可能是最大的影响,而在其他地方,公民在自己的后院经历了实际的战争,并且更淡定地接受了新冠病毒。像大萧条一样,萧条后的经济行为令政治家和经济学家感到惊讶,他们将大规模经济复苏归功于军人法案、利特社区和工会化,但对于那种能够逆转恐惧、节俭的大萧条时期气氛的乐观主义的激增,他们却感到神秘。周期论者称这是9年或11年周期的一部分,或许是17年,谁知道呢,他们可能是对的。

这并不是偏离通货膨胀故事的胡言乱语。在逻辑上,我们应该认识到,由于许多原因,包括相对较少的监管,创业精神,还有信贷的可获得性,美国的经济与所有其他经济体大不相同。美国的经济比其他经济体更为韧性和适应性强。一比高的比例是自营和小型企业。这并不完全是牛仔精神和“向西走,年轻人”,但它确实比在英国和欧洲要少很多同质化。

在美国,任何人都可以挂出一个招牌,提出要帮你粉刷房子。在德国,你需要一个许可,这个许可包括费用和“训练”的浪费的时间。全球有400个小企业,其中有33.3百万位于美国。奇怪的是,日本也有高比例,但没有人能超过美国,由于美国所有的生意中有99.9%是小生意(员工少于250人)。

这些差异也使得中央银行决策的方式有所不同。所有关于中央银行决策“差距”的讨论都是无稽之谈。在所有的主要经济体中,通货紧缩几乎一样。英国央行和欧洲央行可以考虑更早的降息,不是因为通膨,而是因为他们的经济增长率较低。这意味着就业增长更少,消费者支出,即推动通货膨胀的事物,也会减少。

因此,对于欧洲央行来说,只有较小的焦虑便可以在六月份降息,以2.7%的核心通胀率减去某个数值作为基础,而面对同样的数据,美国联邦储备委员会的压力就会相对大一些。虽然不是完全的苹果和橙子的比较,但也差不多了。

下图来自路透社。如我们上周五所写的,另一次上涨可能会引发一场过度反应的狂热,将第一次降息推迟到明年,甚至可能是提高利率。相反,如果下跌幅度较大,就能恢复九月降息的可能性,但十一月的降息,在我们看来,由于下文列出的所有原因,是不可能的。

我们正处于一个被一个数据支配的紧张状态,无论这个数据对联邦决策有多少实际意义,它都有影响利率和美元的力量。这意味着交易者正在恐慌,至少是因为他们缺乏一个连贯的大部分可能的情况,他们容易受到所感觉像是坑的影响。例如——我们在周四又得到了一个GDP的估计,它可能看起来较为柔和,滋养了联储可以更早行动的观点。再次强调,GDP是一个背景因素,不是影响联储立即行动的因数。

预期总头条和核心PCE通胀可能只有小幅滑落,如果有的话,核心下滑是微乎其微的0.1%。这并不足以将其命名为一个趋势的反转,尤其是在第一季度糟糕的CPI数据后。如果欧元区的数据也是2.7%,欧洲央行可以降息,而美国则需要等待。这意味着当前的美元弱势在经济和机构背景方面是“错误”的。情感不能是错误的,但事实的解释可能是错误的。现在,我们需要非常非常小心,只做出小的操作,不陷入其中。

避免因为两次通货膨胀预测错误而尴尬。

归一化收益曲线。

扼杀任何可能的经济衰退趋势。

通过抵押贷款利率帮助房地产。

帮助银行展开商业地产贷款。

支持股市。

与欧洲央行(以及瑞典央行和瑞士国家银行)保持同步。

帮助现任白宫,并且/或者如果推迟到11月选举后,避免政治偏见的指控。

这是从“洛克菲勒晨间简报”中摘录的一部分,整个报告的内容远远超过这些(大约10页)。这份报告已经发表了25年以上,代表了经验丰富的分析和洞察。这个报告提供了深入的背景,不是为了指导外汇交易。洛克菲勒还提供其他报告(现货和期货)以供交易目的。

如果您想试用两周的完整报告和交易者建议,只需3.95美元。点击此处获取!